Obliczanie podatku od nieruchomości może wydawać się skomplikowane, ale zrozumienie podstawowych zasad sprawi, że proces stanie się znacznie łatwiejszy. Aby obliczyć wysokość podatku, należy przede wszystkim określić podstawę opodatkowania oraz stawki podatkowe, które są ustalane przez lokalne władze. Różne rodzaje nieruchomości, takie jak budynki czy grunty, mają swoje specyficzne zasady obliczeń, co wpływa na ostateczną kwotę, jaką należy uiścić.

Warto również być świadomym zmian w przepisach podatkowych oraz terminów składania deklaracji, aby uniknąć niepotrzebnych kosztów związanych z opóźnieniami. W tym artykule przedstawimy krok po kroku, jak prawidłowo obliczyć podatek od nieruchomości, a także omówimy czynniki, które mogą wpłynąć na jego wysokość.Najistotniejsze informacje:

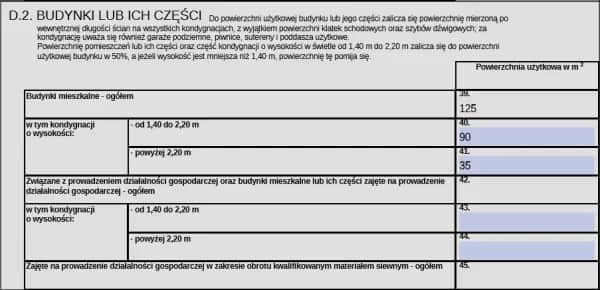

- Podstawa opodatkowania dla budynków to powierzchnia użytkowa w metrach kwadratowych, a dla gruntów – ich powierzchnia.

- Stawki podatkowe ustalane są przez radę gminy, z rocznym waloryzowaniem na podstawie wskaźnika inflacji.

- W 2025 roku maksymalne stawki wzrosły o 2,7% w porównaniu do roku poprzedniego.

- Wysokość podatku oblicza się mnożąc podstawę opodatkowania przez stawkę podatkową w złotych za metr kwadratowy.

- W przypadku współwłasności, osoba fizyczna składa deklarację zgodnie z zasadami dla spółek.

- Warto pamiętać o terminach składania deklaracji, które mogą ulegać zmianom ze względu na nowe regulacje.

Jak obliczyć podatek od nieruchomości: krok po kroku

Aby obliczyć podatek od nieruchomości, należy najpierw zrozumieć dwa kluczowe elementy: podstawę opodatkowania oraz stawki podatkowe. Podstawa opodatkowania różni się w zależności od typu nieruchomości. Dla budynków oblicza się ją na podstawie powierzchni użytkowej w metrach kwadratowych, natomiast dla gruntów – na podstawie ich powierzchni.

Stawki podatkowe są ustalane przez lokalne władze, a ich maksymalne wartości określa Minister Finansów. Co roku stawki te są waloryzowane na podstawie wskaźnika inflacji z pierwszego półrocza poprzedniego roku. Wysokość podatku oblicza się, mnożąc podstawę opodatkowania przez stawkę podatkową w złotych za metr kwadratowy.

Zrozumienie podstawy opodatkowania: kluczowe informacje

Podstawa opodatkowania to wartość, na podstawie której oblicza się wysokość podatku. Dla budynków, wartość ta może być określona na podstawie ich powierzchni użytkowej lub pierwotnej wartości budynku, która powinna być zarejestrowana w Ewidencji Środków Trwałych. W przypadku gruntów, podstawą opodatkowania jest ich powierzchnia. Warto również pamiętać, że w niektórych sytuacjach mogą obowiązywać zwolnienia podatkowe, które mogą wpłynąć na obliczenia.

Jak obliczyć stawkę podatkową: praktyczne wskazówki

Stawka podatkowa jest ustalana przez radę gminy i może się różnić w zależności od lokalizacji oraz rodzaju nieruchomości. Wartości te są ograniczone przez maksymalne stawki określone przez Ministra Finansów. Na stawki wpływają także takie czynniki jak typ nieruchomości, jej lokalizacja oraz regulacje gminne. Dlatego przed rozpoczęciem obliczeń warto sprawdzić aktualne stawki w swojej gminie.

- Rodzaj nieruchomości – stawki różnią się dla budynków mieszkalnych, komercyjnych i gruntów.

- Lokalizacja – miasta mogą mieć wyższe stawki niż obszary wiejskie.

- Regulacje lokalne – każda gmina może mieć swoje zasady ustalania stawek podatkowych.

| Rodzaj nieruchomości | Przykładowa stawka podatkowa (zł/m²) |

| Budynki mieszkalne | 0,70 |

| Budynki komercyjne | 1,00 |

| Grunty rolne | 0,40 |

Czynniki wpływające na wysokość podatku od nieruchomości

Wysokość podatku od nieruchomości zależy od wielu czynników, które mogą znacząco wpłynąć na ostateczną kwotę, jaką należy uiścić. Przede wszystkim, rodzaj nieruchomości ma kluczowe znaczenie. Budynki mieszkalne, komercyjne oraz grunty są opodatkowane w różny sposób, co może prowadzić do znacznych różnic w wysokości podatku. Dodatkowo, lokalizacja nieruchomości również odgrywa istotną rolę, ponieważ stawki podatkowe mogą się różnić w zależności od regionu.W miastach, gdzie wartość nieruchomości jest zazwyczaj wyższa, stawki podatkowe mogą być również wyższe. Z kolei w obszarach wiejskich, gdzie ceny nieruchomości są niższe, stawki mogą być bardziej korzystne dla właścicieli. Warto zwrócić uwagę na to, że każda gmina ma swoje własne regulacje dotyczące stawek, co sprawia, że przed obliczeniem podatku warto zapoznać się z lokalnymi przepisami.

Rodzaje nieruchomości a różnice w opodatkowaniu

Różne typy nieruchomości podlegają różnym zasadom opodatkowania. Dla przykładu, budynki mieszkalne zazwyczaj mają niższe stawki podatkowe niż nieruchomości komercyjne, takie jak biura czy sklepy. Dodatkowo, grunty rolne mogą być objęte innymi regulacjami niż grunty budowlane. Wartości te są ustalane przez lokalne władze, co oznacza, że każdy właściciel nieruchomości powinien być świadomy, jakie zasady obowiązują w jego gminie.

Lokalizacja i jej wpływ na stawki podatkowe

Geograficzna lokalizacja nieruchomości ma ogromny wpływ na wysokość podatku. W miastach, szczególnie w centrach, stawki są zazwyczaj wyższe z uwagi na większą wartość rynkową nieruchomości. Z kolei w obszarach wiejskich stawki mogą być znacznie niższe, co czyni je bardziej atrakcyjnymi dla inwestorów. Różnice te mogą wynikać z lokalnych polityk oraz zapotrzebowania na nieruchomości w danym regionie.

| Miasto | Stawka podatkowa (zł/m²) |

| Warszawa | 1,00 |

| Kraków | 0,90 |

| Wrocław | 0,85 |

| Poznań | 0,80 |

| Łódź | 0,75 |

Czytaj więcej: Jak sprawdzić zadłużenie nieruchomości i uniknąć nieprzyjemnych niespodzianek

Zmiany w przepisach podatkowych: co warto wiedzieć

W ostatnich latach wprowadzono kilka istotnych zmian w przepisach dotyczących podatku od nieruchomości, które mają na celu uproszczenie obliczeń oraz zwiększenie przejrzystości dla podatników. Zmiany te obejmują zarówno dostosowanie stawek podatkowych, jak i nowe regulacje dotyczące składania deklaracji. W szczególności, maksymalne stawki podatkowe zostały zaktualizowane, co ma wpływ na wysokość zobowiązań dla właścicieli nieruchomości.

Warto również zauważyć, że wprowadzenie nowych regulacji ma na celu lepsze dostosowanie przepisów do zmieniających się warunków rynkowych oraz inflacji. Te zmiany mogą wpłynąć na obliczenia podatkowe, dlatego każdy podatnik powinien być na bieżąco z nowymi przepisami. Poniżej znajduje się lista najważniejszych zmian, które mogą dotyczyć właścicieli nieruchomości.

- Wzrost maksymalnych stawek podatkowych o 2,7% w 2025 roku w porównaniu do roku poprzedniego.

- Nowe regulacje dotyczące obliczania wartości podstawy opodatkowania dla budynków.

- Możliwość składania deklaracji na podatek od nieruchomości do 31 marca 2025 roku z wcześniejszym zawiadomieniem do 31 stycznia 2025 roku.

Nowe regulacje dotyczące obliczania podatku od nieruchomości

Wprowadzone regulacje dotyczące obliczania podatku od nieruchomości wprowadzają zmiany w sposobie ustalania podstawy opodatkowania. W szczególności, dla budynków wprowadzono nowe zasady dotyczące wartości, które powinny być uwzględniane przy obliczeniach. Oprócz powierzchni użytkowej, właściciele mogą teraz korzystać z pierwotnej wartości budynku, co ma na celu uproszczenie procesu obliczeń i zapewnienie większej przejrzystości dla podatników.

Terminy składania deklaracji podatkowych: kluczowe daty

Właściciele nieruchomości powinni być świadomi ważnych terminów związanych z podatkiem od nieruchomości. Deklaracje podatkowe muszą być składane w określonych terminach, aby uniknąć kar finansowych. W 2025 roku, podatnicy mają możliwość złożenia deklaracji do 31 marca, pod warunkiem wcześniejszego złożenia zawiadomienia o korzystaniu z dłuższego terminu do 31 stycznia. Niezłożenie deklaracji w terminie może skutkować nałożeniem dodatkowych opłat.

| Termin | Opis | Kara za spóźnienie |

| 31 stycznia 2025 | Złożenie zawiadomienia o korzystaniu z dłuższego terminu | Brak |

| 31 marca 2025 | Termin składania deklaracji podatkowych | Do 50% zaległego podatku |

Jak uniknąć błędów przy obliczaniu podatku od nieruchomości

Obliczanie podatku od nieruchomości może być skomplikowane, a wiele osób popełnia błędy, które mogą prowadzić do nieprzyjemnych konsekwencji finansowych. Warto zwrócić uwagę na najczęstsze pułapki, takie jak błędne określenie podstawy opodatkowania lub nieaktualne stawki podatkowe. Niezrozumienie przepisów oraz brak odpowiednich informacji mogą skutkować zaniżeniem lub zawyżeniem podatku, co w efekcie prowadzi do problemów z urzędami skarbowymi.

Aby uniknąć tych błędów, kluczowe jest, aby każdy podatnik regularnie aktualizował swoją wiedzę na temat przepisów oraz terminów związanych z podatkiem od nieruchomości. Ponadto, korzystanie z profesjonalnych usług lub kalkulatorów podatkowych może pomóc w dokładnym obliczeniu zobowiązań. Poniżej przedstawiamy kilka praktycznych wskazówek, które pomogą zapewnić dokładność obliczeń podatkowych.Najczęstsze pułapki w obliczeniach podatkowych

Wiele osób popełnia typowe błędy podczas obliczania podatku od nieruchomości, które mogą prowadzić do problemów z urzędami. Jednym z najczęstszych błędów jest nieprawidłowe określenie powierzchni użytkowej nieruchomości, co bezpośrednio wpływa na wartość podstawy opodatkowania. Inne pułapki to pomijanie aktualizacji stawek podatkowych lub błędne interpretowanie przepisów dotyczących ulg i zwolnień. Warto także pamiętać o złożeniu deklaracji w terminie, aby uniknąć dodatkowych opłat.

Wskazówki dotyczące dokumentacji i dowodów

Aby prawidłowo obliczyć podatek od nieruchomości, konieczne jest posiadanie odpowiedniej dokumentacji. Właściciele nieruchomości powinni mieć przy sobie dokumenty potwierdzające wartość nieruchomości, takie jak umowy kupna-sprzedaży, a także informacje o powierzchni użytkowej. Dodatkowo, istotne jest przechowywanie wszelkich dokumentów dotyczących ewentualnych ulg podatkowych. Poniżej znajduje się lista kluczowych dokumentów, które warto mieć w porządku.

- Umowa kupna-sprzedaży nieruchomości

- Dokumenty potwierdzające powierzchnię użytkową

- Dowody na zastosowanie ulg podatkowych (np. decyzje administracyjne)

- Potwierdzenia złożenia wcześniejszych deklaracji podatkowych

- Dokumenty dotyczące ewentualnych zmian w przepisach

Praktyczne przykłady obliczania podatku od nieruchomości

Obliczenia podatku od nieruchomości mogą różnić się w zależności od rodzaju nieruchomości. Poniżej przedstawiamy dwa przykłady, które ilustrują, jak przeprowadzić obliczenia dla mieszkania oraz budynku komercyjnego. Dzięki tym przykładom, czytelnicy będą mogli lepiej zrozumieć, jak zastosować przepisy w praktyce i jakie wartości są brane pod uwagę podczas obliczeń.

W pierwszym przykładzie obliczymy podatek dla mieszkania o powierzchni 60 m², które znajduje się w Warszawie. Przyjmując stawkę podatkową wynoszącą 1,00 zł za m², wysokość podatku wyniesie 60 zł. W drugim przykładzie, dla budynku komercyjnego o powierzchni 100 m², z stawką 1,50 zł za m², podatek wyniesie 150 zł. Te przykłady pokazują, jak różne powierzchnie i stawki wpływają na ostateczną kwotę podatku.

Obliczenia dla mieszkania: krok po kroku

Aby obliczyć podatek od nieruchomości dla mieszkania, najpierw ustalamy jego powierzchnię. Załóżmy, że mieszkanie ma 60 m². Następnie, należy sprawdzić obowiązującą stawkę podatkową w danej gminie. Dla naszego przykładu przyjmujemy stawkę wynoszącą 1,00 zł za m². Obliczamy podatek, mnożąc powierzchnię przez stawkę: 60 m² x 1,00 zł/m² = 60 zł. W ten sposób uzyskujemy wysokość podatku do zapłaty.

Obliczenia dla budynku komercyjnego: szczegółowy przykład

Obliczając podatek od nieruchomości dla budynku komercyjnego, proces jest podobny, ale może wiązać się z innymi stawkami. Załóżmy, że budynek ma powierzchnię 100 m² i obowiązuje stawka 1,50 zł za m². Podobnie jak w przypadku mieszkania, mnożymy powierzchnię przez stawkę: 100 m² x 1,50 zł/m² = 150 zł. Ostatecznie, wysokość podatku do zapłaty za budynek komercyjny wynosi 150 zł.

| Typ nieruchomości | Powierzchnia (m²) | Stawka (zł/m²) | Wysokość podatku (zł) |

| Mieszkanie | 60 | 1,00 | 60 |

| Budynek komercyjny | 100 | 1,50 | 150 |

Jak wykorzystać technologie do obliczania podatku od nieruchomości

W dzisiejszych czasach, technologia odgrywa kluczową rolę w ułatwianiu obliczeń podatku od nieruchomości. Wiele gmin wprowadza kalkulatory online, które umożliwiają właścicielom nieruchomości samodzielne obliczenie wysokości podatku na podstawie wprowadzonych danych. Dzięki tym narzędziom, podatnicy mogą szybko i łatwo uzyskać informacje o swoich zobowiązaniach, co pozwala na lepsze planowanie finansowe.

Dodatkowo, wykorzystanie aplikacji mobilnych do monitorowania zmian w przepisach oraz stawek podatkowych może pomóc właścicielom nieruchomości w pozostawaniu na bieżąco z nowymi regulacjami. Takie rozwiązania, jak powiadomienia push o zmianach w prawie, mogą być niezwykle przydatne, aby uniknąć nieprzyjemnych niespodzianek związanych z obliczeniami podatkowymi. W miarę jak technologia się rozwija, warto zainwestować w narzędzia, które wspierają zarządzanie podatkami, co w dłuższej perspektywie może przynieść oszczędności i zwiększyć efektywność obliczeń.